无锡尚德融资案例

2014-11-05 12:28:27

2005年12月14日,注册于开曼群岛的尚德电力控股有限公司(股票代码:STP,简称“尚德控股”)以美国存托股票(ADS)形式在纽约证券交易所挂牌上市,开盘20.35美元。筹资4亿美元,市值达21.75亿美元,被国内媒体称为“第一家登陆纽交所的中国民营企业”。

为便于海外上市,施正荣2005年1月设立了“尚德BVI”公司,开始对“无锡尚德”进行私有化。借助“百万电力”提供的6700万港元过桥贷款为收购保证金,施正荣、“尚德BVI”公司与“无锡尚德”国有股东签订股权收购意向协议。之后,“尚德BVI”与高盛、龙科、英联等海外风险投资机构签订《股份购买协议》,拟以私募的方式向它们出售合计8000万美元的优先股。此8000万美元则主要用于支付国有股对价,以此完成从一个国有控股的中外合资公司转变为全外资公司的“重组”事宜。

2005年8月8日,“尚德控股”在开曼群岛注册成立。同年8月16日,“尚德控股”和“尚德BVI”的全体股东共同签订“换股协议”。“换股”后,“尚德控股”持有“尚德BVI”100%

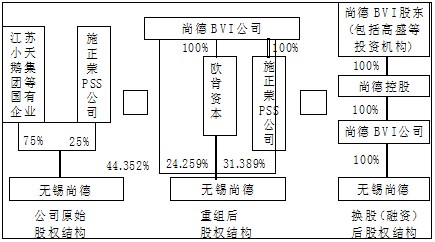

2001年1月,江苏小天鹅集团、无锡国联信托投资公司、无锡高新技术投资公司、无锡水星集团、无锡市创业投资公司、无锡山禾集团等企业共出资600万美元,与施正荣共同组建了中澳合资的“无锡尚德”,并占75%的股权。施正荣则以40万美元现金和160万美元的技术入股,占25%的股权,施正荣名下股份通过他个人全资拥有的澳大利亚公司PSS(PowerSolarSystemPty.Ltd.)间接持有。“无锡尚德”主要从事晶体硅太阳电池、组件以及光伏发电系统的研究、制造和销售,由于股东资金不到位等原因,直到2002年5月才开始投产。

到2004年10月,PSS又从其他股东手中购买了6.389%的股份,施正荣控制的股份上升到31.389%。

2005年1月11日,意在帮助施正荣取得控制权的“尚德BVI”公司(PowerSolarSystemCo.,Ltd.)成立,该公司由施正荣持有60%,由同样是BVI公司的“百万电力”(MillionPowerFinanceLtd.)持有40%,法定股本5万美元,分为5万股。根据2005年1月6日签订的《过桥贷款协议》,“百万电力”向“尚德BVI”提供6,700万港元的贷款,作“尚德BVI”收购“无锡尚德”国有股权的保证金之用。

在“百万电力”提供过桥贷款作为保证金后,施正荣与国有股东签订股权收购意向协议,而有了意向协议,海外的风险投资机构也同意谈判向“尚德BVI”溢价入股。

2005年5月,“尚德BVI”与高盛、龙科、英联等海外风险投资机构签订了一份《股份购买协议》,拟以私募的方式向它们出售合计34,667,052股A系列优先股,每股2.3077美元,合计8000万美元。《股份购买协议》中说明,“尚德BVI”通过向这些外资机构发行A系列优先股所得到的8000万美元收入,将主要用于公司“重组”,而“重组”的完成也是外资机构认购优先股生效的前提。

对于“重组”的具体步骤,《股份购买协议》概括如下:

1、“尚德BVI”从江苏小天鹅集团、无锡山禾集团、无锡市创业投资公司和无锡市创业投资公司手中收购“无锡尚德”36.435%的股权;从无锡高新技术投资公司手中收购“无锡尚德”7.917%的股权;

2、由DavidDong所控制的一家于BVI注册、于上海办公的公司——“欧肯资本”(EuckenCapital)从无锡国联信托投资公司和无锡水星集团手中收购“无锡尚德”24.259%的股权;

3、“尚德BVI”从DavidDong手中收购“欧肯资本”100%的股权;

4、“尚德BVI”从施正荣手中收购PSS的100%股权(PSS拥有“无锡尚德”31.389%的权益);

5、“百万电力”向一些自然人和机构转让部分“尚德BVI”股份。

经过上述一系列操作,“无锡尚德”从一个国有控股的中外合资公司,通过股权转让的方式转变为由“尚德BVI”100%拥有的子公司。

2005年8月8日,在上市主承销商瑞士信贷第一波士顿和摩根士丹利的安排下,由施正荣完全控股的壳公司D&MTechnologies在开曼群岛注册成立“尚德控股”,发行1股,面值0.01美元。2005年8月16日,“尚德控股”和“尚德BVI”的全体股东共同签订了一份“换股协议”。根据协议,“换股”后,“尚德控股”持有“尚德BVI”100%股份,而“尚德BVI”的16家股东拥有“尚德控股”100%的股权。“尚德控股”其实是完全复制了“尚德BVI”的股权结构。

在“尚德控股”的公司治理方面,外资依然维持了强势的地位。“尚德控股”必须任命高盛和龙科的代表进入董事会,并任命他们进入“无锡尚德”的董事会。也就是说,“尚德控股”和“无锡尚德”董事会不超过7人的成员中,有2人必须由外资机构委任。最关键的是,只要A系列优先股存在,几乎公司所有重大经营管理事项都必须经这两名“投资者董事”批准,包括利润分配、股票回购、高管股票出售、期权发放、关联交易、超过500万美元的负债、一年内累计超过100万美元的固定资产购买和租赁、证券买卖、账户变更、会计政策或方法变更、收购兼并200万美元以上的资产或业务、超出预算10%的费用支出等。可以说,在上市以前,外资对公司拥有极强的控制权。“尚德控股”作为最终控股公司,择机上市。

2005年12月14日,“尚德控股”向公众出售2000万股新股,老股东向公众出售638万股旧股,在纽交所完成了上市。此举在国内引起轰动,被国内媒体称为“第一家登陆纽交所的中国民营企业”。

无锡尚德以海外红筹上市为目标,进行了由中外合资的国有控股企业转变为外商独资企业的重组并通过私募完成上市的一系列操作。这其中涉及一系列的制度设计,比如过桥贷款、离岸公司、优先股、对赌协议、海外存托凭证上市等。

无锡尚德股权结构